股票期货配资行业查询 比金融危机、新冠疫情时更糟!图解:油市崩到了何种程度?

财联社9月11日讯(编辑 潇湘)国际油价崩了,崩得还挺彻底…… * **放大收益:**杠杆资金可以放大投资收益,让投资者获得更高的回报。 周二,随着全球基准的布伦特原油一举跌破了70美元,油价也彻底来到了2021年12月以来的最低位。相较于今年4月的高点,布伦特原油目前的累计跌幅已经超过了22%,正式迈入了技术性熊市。 事实上,相比于价格的大跌,当前更令市场人士感到“触目惊心”的,或许当属原油市场的人气。 知名财经博客网站Zerohedge周二在X平台上就发推认为——大宗商品价格目前正在为本世

-

财联社9月11日讯(编辑 潇湘)国际油价崩了,崩得还挺彻底……

* **放大收益:**杠杆资金可以放大投资收益,让投资者获得更高的回报。

周二,随着全球基准的布伦特原油一举跌破了70美元,油价也彻底来到了2021年12月以来的最低位。相较于今年4月的高点,布伦特原油目前的累计跌幅已经超过了22%,正式迈入了技术性熊市。

事实上,相比于价格的大跌,当前更令市场人士感到“触目惊心”的,或许当属原油市场的人气。

知名财经博客网站Zerohedge周二在X平台上就发推认为——大宗商品价格目前正在为本世纪以来最艰难的经济硬着陆定价:石油市场人气甚至比全球金融危机、欧洲主权债务危机和全球新冠疫情封锁高峰时期还要糟糕。

从持仓数据看,这番振聋发聩的警告显然并非危言耸听。如下图所示,目前对冲基金持有的原油净多头头寸正降至历史最低点。

正如能源专家John Kemp所统计的,截至9月3日的七天内,对冲基金和其他基金经理出售了相当于1.17亿桶的六种最重要的原油和成品油期货和期权合约。

注:图中红线为净持仓数据

注:图中红线为净持仓数据

总体持仓量降至了仅有9300万桶,为至少十年来的最低水平。基金经理几乎在全线抛售,持仓变动包括了NYMEX和ICE的WTI原油(-6600万桶)、布伦特原油(-3800万桶)、欧洲柴油(-900万桶)、美国柴油(-300万桶)和美国汽油(-100万桶)。

对原油的负面情绪已迅速延伸至精炼燃料,对汽油、尤其是柴油和其他中间馏分油的看跌情绪极为强烈。

有鉴于即使在欧佩克+官宣将推迟两个月执行增产计划后,布伦特油价上周仍下跌了约10%,当前油市的悲观人气当前显然可见一斑。作为需求疲软的最新迹象,沙特也已下调了对其面向主要亚洲市场旗舰原油等级的定价。

从供需层面看,包括美国在内的全球经济的潜在放缓威胁早已不算是什么新消息。而不少石油行业高管周一在新加坡举行的APPEC会议上表示,由于向电动汽车和清洁能源的转型不断加速,中国的石油需求增长也一直在放缓。高盛石油研究主管Daan Struyven就预计,目前,中国石油需求增速已放缓至每年约20万桶/日,而新冠疫情爆发前五年的年增长率为50万桶/日至60万桶/日。

维多集团首席执行官罗素·哈迪表示,中国向电动汽车的转变,将使国内汽油需求在今年或明年就提前达到峰值。

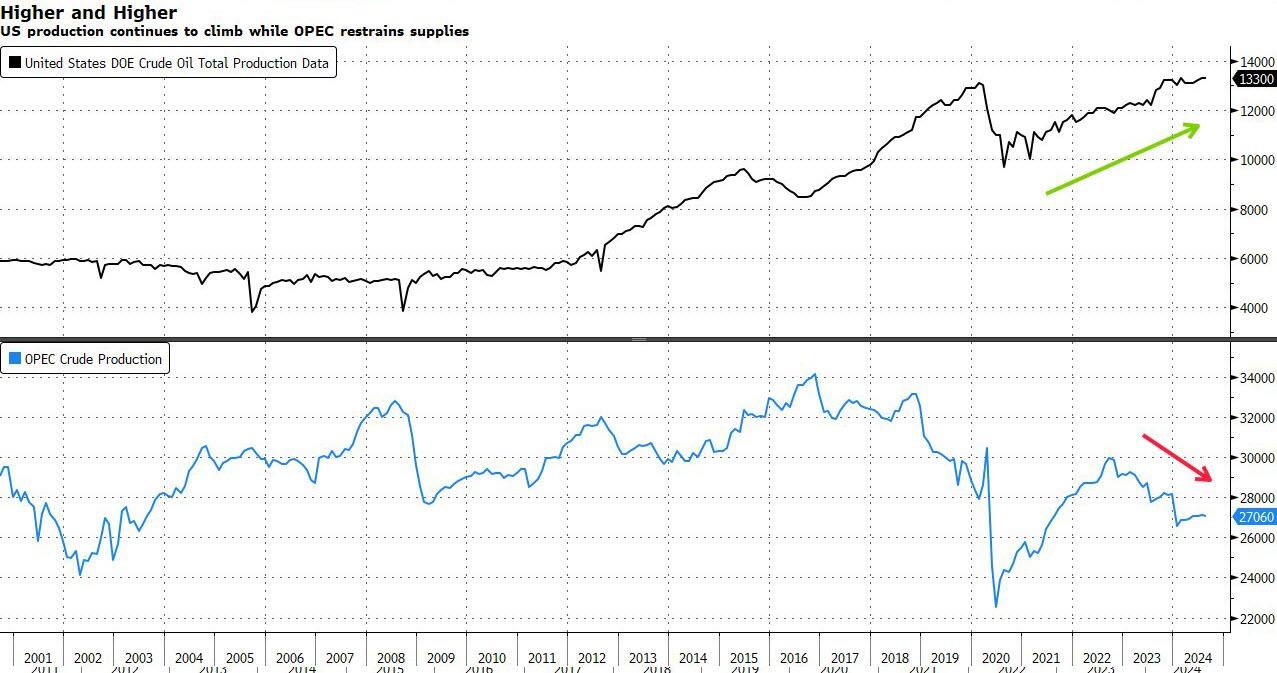

而在供给端,得益于技术进步和效率提升,美国页岩油气产出在过去3年增长了30%,几乎抵消了OPEC减产的努力,这也令需求放缓前景在当前施加于油价的压力愈发凸显。随着拜登/哈里斯政府竭尽全力在大选前将大宗商品价格压得尽可能低,实际汽油价格正接近历史最低水平。

注:上图为美国原油产量,下图为OPEC原油产量

注:上图为美国原油产量,下图为OPEC原油产量

从油价本周的波动情况看,一个颇为有意思的现象是,每到美东时间上午10点(北京时间晚上22点),布伦特原油价格都会遭遇到一波短时的杀跌行情。

而在原油远期曲线方面,2-3个月前还看涨的现货溢价形态目前几乎已荡然无存。布伦特原油12个月价差已从过去一个月的4美元跌至1美元,整条曲线正迅速从现货溢价状态转向看跌的期货溢价状态。

注:现货溢价趋势,从上至下分别为3个月前,1个月前以及目前

注:现货溢价趋势,从上至下分别为3个月前,1个月前以及目前

石油的波动率指标OVX最近也已大幅上涨,尽管仍低于8月初的恐慌水平。

注:上面紫线为油价走势,黄线为波动率

注:上面紫线为油价走势,黄线为波动率

一组对比显示,作为油市“恐慌指数”的OVX目前已远远高于了美股“恐慌指数”VIX:

而从关联市场来看,油价当前的下跌似乎也颇能给一些其他关联资产乃至美联储决策带来启示意义。例如,油价已经有相当长一段时间与美元亦步亦趋了(很大程度上在于美国已从原油进口国转为出口国),那么这是否意味着美元还将进一步下跌呢?

注:黄线为油价,紫线为美元走势

注:黄线为油价,紫线为美元走势

而与此同时,如同我们日内早间曾介绍过的,油价的下跌正带动美国10年期盈亏平衡通胀率一同回落,美联储未来可能需直面通胀降得太低的风险……

若将油价与“全球资产定价之锚”10年期美债收益率放在一起,两者的同步下跌又是否意味着美联储因尽早加快降息步伐呢?

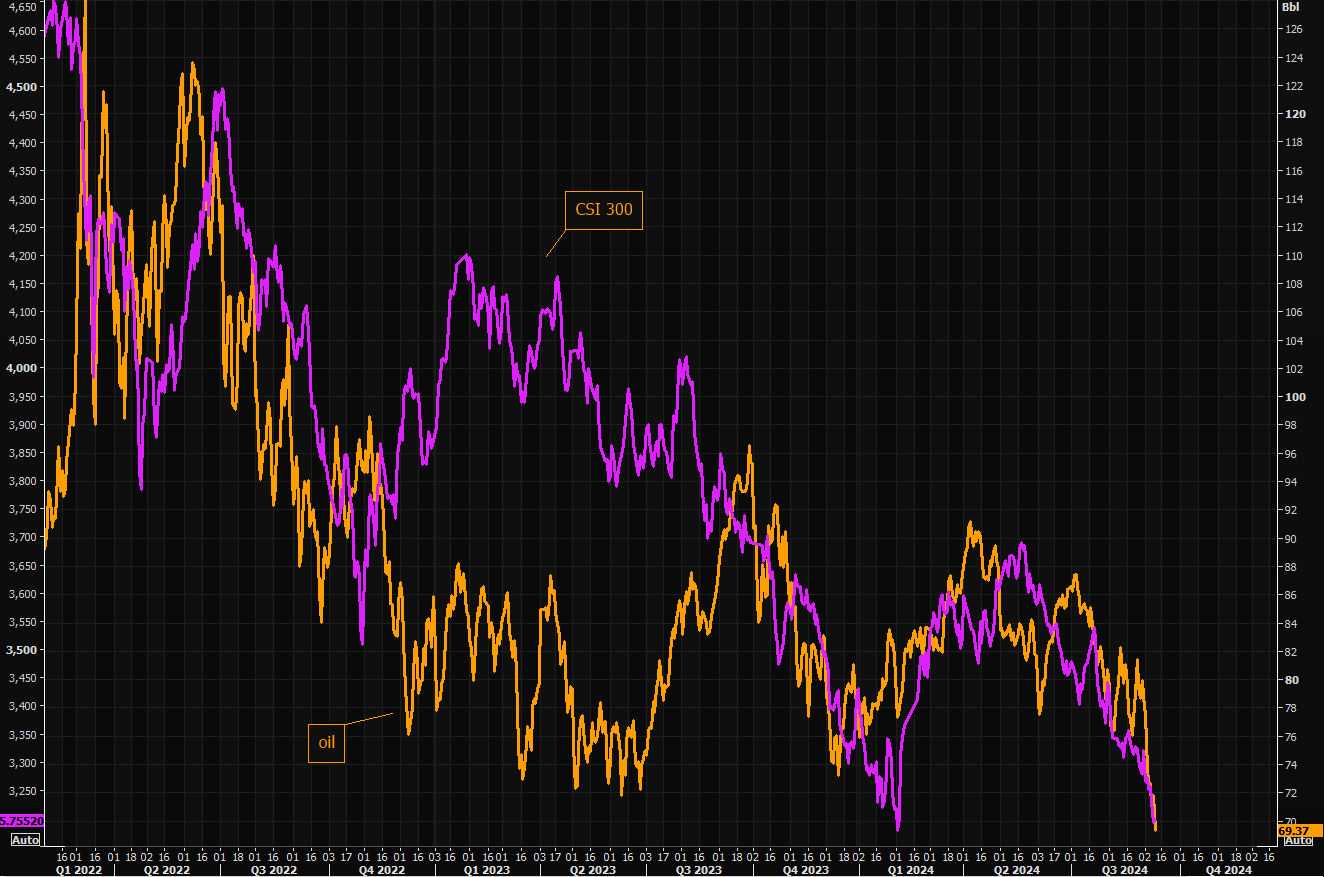

最后,需要提醒国内股民的一点是,油价和沪深300指数在过去一年多的时间里,一直算得上是“勾肩搭背”的“好朋友”,这一幕在近来似乎也体现得颇为明显……

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069股票期货配资行业查询